【フリーランス】確定申告までの流れ-どうしたら楽に確定申告ができるか

フリーランスの確定申告までの流れ

はじめに

クラウド会計ソフトを利用してフリーランスの確定申告を行う方のために、情報をまとめてみました。クラウド会計ソフトをうまく利用することで、従来に比べてかなり手間を省くことができます。

ご自身で確定申告を行いたい方、税理士に依頼するにしても自分でやれる部分は処理して顧問料を下げたい方はこの記事を参考にしてみてください。

この記事では、日本居住者に事業所得がある場合で確定申告が必要な方向けに記事を書いております。

各種届出書の提出

まず開業届を提出

事業を始めた方で開業届を提出していない方はすみやかに提出しましょう。

事務所や資金を借りる際などに開業届の控えを提示するよう言われることがあります。また、屋号名義の銀行口座を開設する際には開業届の控えを提示するように言われるように言われることもあります。

開業届の作成方法は下記の記事で解説しています。

【個人事業主(フリーランス)向け】開業届の書き方

青色申告を行いたい方は期限までに届出が必要

青色申告のメリット

青色申告には多くのメリットがありますが、最大のメリットは、最大65万円の控除を受けることができる点です(電子申告を行った場合)。これにより、その年に事業で儲かった利益から最大で65万円を差し引いて計算ができるようになり、所得税だけでなく住民税や国民健康保険料も安くなります。

また、青色申告特別控除は税額控除ではなく所得控除なので、節税効果は所得の高い人ほど高くなります。

所得税は累進課税ですから、所得が高くなるほど、所得控除の節税効果は大きくなります。

青色申告のメリットの詳細については下記の記事で解説しています。

【個人事業主(フリーランス)向け】青色申告の節税効果とは?

青色申告の適用には事前届出が必要

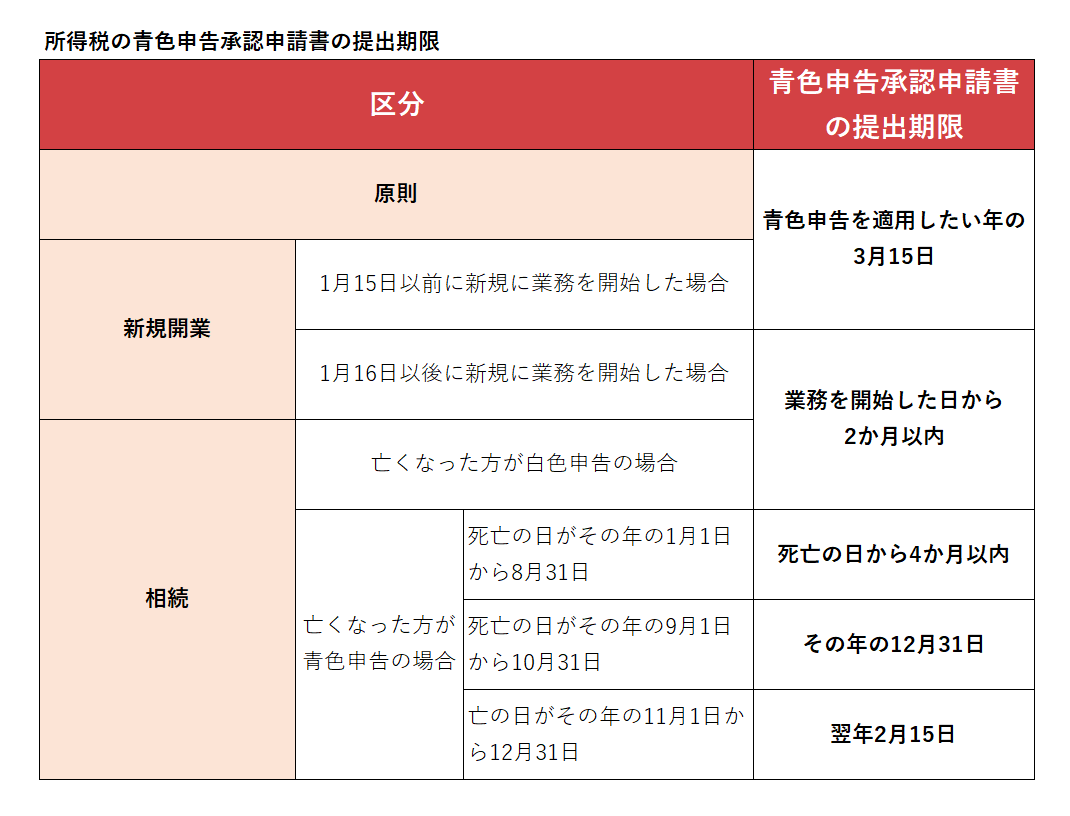

青色申告によるメリットを受けるためには事前に税務署に「所得税の青色申告承認申請書」を提出する必要があります。

この届出書は提出期限が決まっています。提出期限内に届出書を提出できなかった場合、その年は青色申告のメリットを享受することはできません。

届出書の提出期限は下記のとおりです。

新規開業の場合には基本2ヶ月以内に提出する必要がありますので、忘れずに提出ください。期限に遅れた場合には、翌年からの適用となります。

青色申告承認申請書の書き方は下記の記事で解説しています。

【個人事業主(フリーランス)向け】青色申告承認申請書の書き方

楽に帳簿を付けるコツ

クラウド会計ソフトを準備

クラウド会計ソフトはマネーフォワードかfreeeが使いやすいです。

マネーフォワード

- Moneyforwardクラウド確定申告 パーソナルライト(確定申告、請求書、給与、経費精算、マイナンバー) 月1,280円(年契約だと11,760円(月額980円))

freee

- 会計freee(確定申告、請求書、経費精算機能) スタンダード 月1,980円 (年契約だと19,800円(月額1,650円))

会計ソフトはどちらも出来は良いです。

フリーランスの場合、クラウド請求書ソフトを連携させると、売上の仕訳を自動化することができますのでお勧めです。

私はMFクラウドのほうが好みなのですが、世間的にはfreeeが人気のようです(freeeは少しクセがある)。どちらでも必要な機能はついていますので、とりあえず無料体験で両方触ってみるとよいと思います。

(ちなみに当事務所で記帳代行するときはMFクラウドを採用していることが多いです。)

事業用に銀行口座を開設

インターネットバンキングへの申し込み

クラウド会計ソフトを利用するにはインターネットバンキングに申し込む必要があります。個人口座の場合にはたいてい無料で済みます(屋号付き口座や法人口座の場合には、口座維持手数料がかかることがあります)。

口座名義は屋号ではなく個人名で

口座を開設する際には、金融機関によっては屋号(たとえば「○○システム」「〇〇事務所」)で開設することも可能ですが、正直面倒ですし、口座維持手数料を取られる場合もありますから、口座は個人名義でよいと思います。

口座は分けたほうが良い

ご自身の生活資金と事業資金は別にしたほうが管理が簡単です。事業用口座を利用することで、帳簿がシンプルになります。さらに、事業用口座を入金用口座と支払用口座を分けると、帳簿の作成がより簡単になりますが、そこまではまだいいかもしれません。

口座間の資金移動を楽にするには

ちなみに、口座を分けると資金移動が大変だと思われるかもしれませんが、ネット専用銀行を利用することで、資金移動の手間を省くことが出来ます。

ネット専業銀行(住信SBIネット銀行やジャパンネット銀行)の中には、手数料無料で自動入金サービスを提供している銀行があります。自動入金サービスとは、他の銀行から毎月指定日にネット銀行に自動入金させるサービスです。

プライベート口座や支払用口座を住信SBIネット銀行やジャパンネット銀行にしておけば、自動で定額を入金させるサービスが無料で利用できますので、これを利用すれば楽に資金移動ができます。

(外部リンク) 住信SBIネット銀行「定額自動入金サービス」

(外部リンク) ジャパンネット銀行「定額自動入金サービス」

経費決済用にクレジットカードを用意

事業用の決済だけに用いるクレジットカードを用意し、これをクラウド会計ソフトに連携させておくと、経費の集計と帳簿の作成が簡単です。

また、クレジットカードの引き落とし口座を事業用口座にしておけば、出金処理まで自動で仕訳になります。

ビジネスカードでなくても、現在お持ちのクレジットカードで使っていないものがあればそれで大丈夫です。ただ、MFクラウドやfreeeに連携できるクレジットカードかどうかは事前にご確認ください。

有名どころでは、ヨドバシカメラのクレジットカードが連携できませんのでご注意ください。

経理上気をつけるべきこと

売上の証拠書類は請求書。請求書の記載方法とは

売上の自動仕訳化

クラウド請求書サービスを利用すれば、クラウド会計ソフトと連動させることで自動仕訳化できますし、毎月同じ請求書を自動生成する機能も実装されています。また、請求書の発行方法として、システムから依頼人にメールで請求書を送信するか、印刷した紙の請求書を郵送代行するサービスも利用するか、自分で印刷して郵送するかを選ぶことができます。

代表的なクラウド請求書サービスは下記のとおりです。

どのサービスを利用してもクラウド会計ソフトと連携させることで自動仕訳を実現できます。個人事業主名義でサービスを利用すれば、源泉徴収額を反映させた請求書を作成できます。

また、顧客の決済方法にクレジットカードを導入するため、クラウド会計ソフトに連携できる決済サービスを利用する方もいらっしゃると思います。決済サービスに請求書機能がついていることがありますので、こちらを利用したほうが効率的な場合もあります。

代表的なものは下記のとおりです。

詳しくは下記の記事でご紹介していますのでご覧ください。ちなみに、私はSquareを利用しています。

入金の時期と売上の計上時期は別になる可能性アリ

税務上の売上計上時期は、原則として発生主義により判断されます。そのため、入金の日=売上を計上する日ではありません。売上が確定した日=売上の計上日と考えてください。代表的な売上について、その計上時期を解説します。

月額定額顧問料・月額定額コンサルティング料

月額顧問料は継続性のある報酬ですから、基本的に顧問料は入金されるべき日の売上としてください(所得税基本通達36-8(5)ただし書)。

契約上、顧問料を前払いとしている場合、たとえば2019年1月の顧問料であれば2018年12月に入金されることになるとおもいます。この場合、翌年1月の分としてもらった顧問料ですが、契約上で入金されるべき日は12月になるので、入金予定日たる12月中に売上を計上すべきこととなります。

■前提 ・月額定額の顧問料を前月末までに入金する契約 ・2018年12月20日に2019年1月分の顧問料が入金された ■仕訳サンプル 2018年12月20日 (普通預金) XXX 円 / (売上) XXX 円 →2019年1月分の顧問料であっても、入金日で売上計上

業務受託報酬(請負以外)

請負以外による報酬は、役務の提供が終了した日の売上としてください。役務の提供が終了した日(委任された事務の終了した日)に報酬が入金されることはないでしょうから、役務提供終了日に、売掛金(未収入金)を計上し、入金がされた日に売掛金(未収入金)が解消されるといった流れになると思います。

売掛金(未収入金)は依頼人別/案件別に管理するため、補助科目を作成し残高を管理してください。依頼人から報酬を忘れずに回収したかを確認する必要があるからです。

■前提 ・専門的な分野につき助言をする旨の委任契約 ・役務提供期間は2018年12月1日から31日 ・入金日は2019年1月10日 ■仕訳サンプル 2018年12月31日 (売掛金) XXX 円 / (売上) XXX 円 2019年1月10日 (普通預金) XXX 円 / (売掛金) XXX 円

業務受託報酬(請負)

請負による報酬は、仕事が終了した日 (成果物を完成させた日) の売上としてください。仕事が終了した日に報酬が入金されることはないでしょうから、終了日に、売掛金を計上し、入金がされた日に売掛金が解消されるといった流れになると思います。

売掛金は依頼人別/案件別に管理するため、補助科目を作成し残高を管理してください。依頼人から報酬を忘れずに回収したかを確認する必要があるからです。

■前提 ・2018年12月末までに成果物を提出する請負契約 ・成果物を提出した日は12月20日 ・入金日は2019年1月10日 ■仕訳サンプル 2018年12月20日 (売掛金) XXX 円 / (売上) XXX 円 2019年1月10日 (普通預金) XXX 円 / (売掛金) XXX 円

売上が源泉徴収の対象か確認する

取引の種類によっては、個人の報酬が源泉徴収の対象となる可能性があります。

国税庁HP:No.2792 源泉徴収が必要な報酬・料金等とは

源泉徴収の対象となる場合、顧客に請求書を発行する際に、源泉徴収の金額を記載することとなります。

士業の報酬や原稿料・講演料が該当する可能性がありますが、たいてい支払う側の企業に源泉徴収義務の認識があって、請求書を発行する必要もないかもしれませんので、そこまで心配する必要はないでしょう。

ちなみに、顧客が個人であって、給与等の支払いがない場合や、常時二人以下の家事使用人のみに給与等を支払っている場合には、源泉徴収義務者の範囲から除外されています(同条第2項第2号、第184条)。その場合には、顧客に請求書を発行する際に源泉徴収の金額を記載する必要がはありません。

ただ、相手先の状況がわからない場合には、源泉徴収額を記載した請求書を送るしかないでしょう。

必要経費のレシート、領収書の整理の仕方

領収書の集計をしたくない方は、クラウド会計サービスに連携していない支払手段で決済しないことが重要です。クラウド会計と連携したクレジットカードですべて決済することとすれば、会計ソフトに金額を転記する必要がないからです。

ただ、すべての支払いを連携できるわけではないので、支払手段別に領収書を整理することが必要です。

領収書の整理の仕方

クラウド会計を導入したとしても、電子帳簿保存について税務署から承認を受けない限り、領収書は紙で保存しておく必要があります。

領収書の整理の仕方をあらかじめ決めておくと、年末に慌てなくて済みます。下記の記事で領収書の整理の仕方を紹介していますのでご参考までにご覧ください。

クラウド会計に連携したクレジットカードの仕訳の仕方

クラウド会計を利用する場合は、預金口座やクレジットカードを連携して帳簿を作成することとなります。下記の記事でクレジットカードの連携で仕訳を作成する際の仕訳の作成方法をパターン別に解説していますのでご覧ください。

事務所の内装工事費、応接セット、パソコンなどは固定資産か確認する

固定資産は法定耐用年数にわたって数年かけて減価償却していくこととなります。固定資産は、例えば内部造作(内装工事)、事務机椅子セットなどの器具備品、パソコンやコピー機などの機械装置、ソフトウェアなどの無形固定資産が挙げられます。

固定資産に該当するものも、少額なものは全額がその年の必要経費として認められ、原則として、単価10万円未満の支出は必要経費となります。

また、青色申告を行う小規模事業者であれば、少額減価償却資産の特例が認められ、単価30万円未満であれば全額がその年の必要経費となります(ただし年300万円まで)。

何か物を買った時、単価10万円を超えたら要注意と覚えておいてください。レシートを別に保存しておくとあとで確認が楽です。なお、消費税免税事業者の方は税込みで、消費税課税事業者の方は税抜きで単価を判断してください。

なお、大規模な固定資産への投資がある場合には、消費税の還付をとるために、消費税課税選択届出書を提出して消費税の課税事業者になったほうが税務上有利な場合もありますので、大きな投資をする前にはシミュレーションを行うか税理士に相談してください。

必要経費になるもの/ならないもの

支出は必ずしも必要経費になるとは限りません。固定資産は法定耐用年数で減価償却を行うため、長い目で見れば必要経費となりますが、そもそも必要経費とならない支出もあります。

事務所の敷金・保証金で将来返還される性質のものは必要経費にならず資産計上

事務所を借りる際に支払った敷金・保証金について、将来返還される性質のものは資産計上する必要があります。たしかに、事務所退去の際に経年劣化以上の損耗があった場合に、敷金の中から修繕費の負担を求められることがありますが、それは現時点では確定していないですので、ここでは考慮されません。

ただし、たとえば、契約上、賃料6か月分の敷金のうち2か月分が償却がされるということが決まっている場合には、その部分については将来返還されないことが確定していますから、支払った時点で必要経費に算入することになります。

所得税・住民税・社会保険料

所得税、住民税、社会保険料など税金等には必要経費にならないものがあります。必要経費にならないものを事業用の預金口座から納付した場合、事業主貸勘定を利用してください。

■前提 4月20日に所得税を納付(振替納税) 6月30日に国民健康保険税、国民年金、住民税を納付 ■仕訳サンプル 4月20日 (事業主貸) XXX 円 / (普通預金) XXX 円 6月30日 (事業主貸) XXX 円 / (普通預金) XXX 円 (事業主貸) XXX 円 / (普通預金) XXX 円 (事業主貸) XXX 円 / (普通預金) XXX 円

一方、固定資産税、償却資産税、事業税、印紙税などは必要経費になります。必要経費になる税金等を支出した場合には、租税公課勘定に計上してください。

■前提 6月30日に固定資産税を納付 8月31日に事業税を納付 10月1日に印紙を現金で購入 ■仕訳サンプル 6月30日 (租税公課) XXX 円 (普通預金) XXX 円 8月31日 (租税公課) XXX 円 (普通預金) XXX 円 10月1日 (租税公課) XXX 円 (事業主借) XXX 円

所得税、住民税、事業税

所得税の仕組み

所得税は、1月1日から12月31日までの個人の所得に課される税金で、翌年3月15日までに税務署に申告する必要があります。

基本的に事業から生ずる所得は事業所得、給与から生ずる所得は給与所得、不動産賃料から生ずる所得は不動産所得など、所得区分ごとに計算を行います。

また、所得の合計から、社会保険料控除や生命保険料控除などの所得控除額などを差引した金額をもとに所得税が課税されます。

所得税の税率は累進税率ですので、所得が増えると税率も増加します。そのため、特定の1年間だけ所得が大きいと、例年と比べて税額が思ったより大きくなるといったこともありますので、納税額には注意が必要です。

住民税の仕組み

住民税は1月1日から12月31日までの個人の所得に課される税金です。

所得税の確定申告書に基づき、 地方自治体が税額を計算して個人に通知します。 そのため、基本的に住民税単体での申告は不要です。

事業税の仕組み

個人が行う事業が、事業税の対象となる業種である場合、1月1日から12月31日までの個人の所得に課される税金です。

自治体にもよりますが、プログラマー、ライター、翻訳家などの業種は事業税が課されない場合があります。事業税が課されるかどうかについては自治体が決定しますから、職業欄にきちんとご自身の事業がわかるように記載することが重要です。

住民税と同様、所得税の確定申告に基づき、地方自治体が税額を計算して個人に通知します。そのため、基本的に申告は不要です。

消費税

消費税の仕組み

消費税は、事業者が国内で行った資産の譲渡・貸付けや役務提供などの取引に課税される税金で、消費者から預かった消費税を事業者が納付します。

究極に単純化すれば、預かった消費税(仮受消費税)ー支払った消費税(仮払消費税)=税務署に納付する消費税となります。

課税事業者と免税事業者

消費税の申告納税が必要なのは、課税事業者のみです。免税事業者に該当する事業者は申告納税の必要はありません。

原則として、開業してから最初の2年間は免税事業者なので、消費税の申告納税は必要ありません。消費税は2年前の年など(基準期間)の課税売上が1,000万円超えている事業者に申告納税義務があります。開業してから2年間は、基準期間がないため消費税の納税義務は免除されているわけです。

逆に言えば、課税売上が1,000万円超えたら、その年の2年後から消費税の申告納税が必要となります。免税事業者から課税事業者に代わる際の課税売上は税込で判断しますので、消費税込み1,000万円を超えたら、2年後の消費税申告納税に備えておくことが必要です。

参考:納税義務の免除

原則課税と簡易課税

課税事業者は、預かった消費税(仮受消費税)から支払った消費税(仮払消費税)を差し引いた金額を申告納税します。

原則として、仮受消費税を集計し、仮払消費税を集計し、一定の計算を行って差し引きで計算された消費税を納税します。売上よりも仕入れのほうが大きかったり、固定資産を購入した場合には、仮受消費税より仮払消費税のほうが大きくなって還付になることもあります。

ただ、消費税の集計は手間がかかりますし、労働集約型の商売(固定資産にあまり投資せず、人的資源によって売上を稼ぐ事業)は、人件費に消費税が課されない以上、仕入れ税額控除がかなり小さくなる傾向にあります。そのような小規模事業者のために、基準期間の課税売上が5,000万円以下で、あらかじめ簡易課税制度の適用を受ける旨の届出書を提出している場合には、簡易課税によって消費税の申告納税を行うことができます。

簡易課税制度を適用した年は、簡単に言えば、預かった消費税×みなし仕入れ率=納税額で納付すべき消費税の金額を計算します。

みなし仕入れ率は事業によって異なり、下記のように定められています。

- 第一種事業(卸売業)90%

- 第二種事業(小売業)80%

- 第三種事業(製造業等)70%

- 第四種事業(その他の事業)60%

- 第五種事業(サービス業等)50%

- 第六種事業(不動産業)40%

売上に一定の率をかけて納付すべき消費税額計算するので、還付申告になることがありません。そのため、赤字が見込まれる場合や、多額の固定資産の購入を控えている場合には簡易課税制度を適用しないほうが良いでしょう。

簡易課税制度は、原則として、簡易課税を適用しようとする年までに簡易課税選択届出書を提出する必要があります。一度簡易課税を適用すると、原則として、2年は簡易課税制度をやめることができません。また、簡易課税を適用しようとする年以前に、課税事業者選択届出書を提出し、多額の固定資産の仕入れを行っている場合には簡易課税が適用できない場合もありますので、詳しくは税務署や専門家にお問い合わせください。

(参考)国税庁HP: 簡易課税制度

フリーランスにおける消費税

消費税の申告納税事務は、実は結構複雑ですので、消費税の申告が発生するようになったら税理士に相談いただくのが早いかと思います。

ご自身でチャレンジされたい方は、取引の種類ごとの消費税の課税区分について一覧表が載っている本がありますので、そういったものを頼りに経理を行ってみてください。

特に、外国法人や海外に得意先をお持ちの方、非居住者(国籍問わず)からのご相談がある方については、消費税の取扱いが難しい場合もありますので、十分にご注意ください。

ここではかなり基本的な部分のみ解説いたします。

売上

- 国内で役務提供を行っていれば基本的に課税売上になります。源泉徴収前の金額が課税売上です。

- 給与収入は含まれません。

- 事業用口座の預金利息は非課税売上となります。源泉徴収前の金額が非課税売上となります。

仕入れ

請求書に消費税が乗っていれば基本的に仕入れ税額控除の対象と考えてよいでしょう。

ただ、住宅兼事務所の場合の家賃は、契約上住宅となっていれば消費税が乗っていないので仕入れ税額控除の対象外です(消費税基本通達6-13-8)。契約上、面積按分などの方法により、消費税が課されている場合には、事務所部分の家賃については仕入れ税額控除の対象になるものと考えます。

おわりに

フリーランスの方向けの確定申告のための情報を解説してきました。

確定申告までの流れを(かなり省略していますが)ご紹介してきましたが、効率化を意識しないと、結構手間がかかることがわかると思います。

ご自身の状況や事情に合わせて、クラウドサービスを組み合わせて、なるべく手がかからない効率的な方法を考えてみましょう。

どう工夫したらよいかわからなかったり、事務作業が面倒になってきたら個別相談で当事務所にご相談ください。餅は餅屋ということで、なるべく作業がなくなるようにアドバイスいたします。

【当事務所のサービスのご紹介】

・税務顧問サービス

フリーランスの方や小規模事業者向けに、決算料ゼロの税務顧問サービスを提供しています。

当事務所の顧問契約プランは、下記のような方を想定しております。

- クラウド会計を導入し、経理を自動化して時間と手間を軽減したいと思っている方

- クラウドサービスなどITに興味があり、積極活用したい方

- 電話に重きを置かない方(メールとチャットが好きな方)

・個別相談サービス(固定額)

90分1コマのミーティングで行う固定額のコンサルティングサービスです。これから起業する場合や確定申告でわからない点がある場合など、比較的平易な内容についてコンサルティングいたします。

・個別相談サービス(事前見積もり、タイムチャージ)

M&A、組織再編、事業承継、相続対策などに関する単発のご相談についてはタイムチャージベースでお引き受けいたします。相談の内容について概要をお聞きして、着手前にお見積りをいたします。