【国際課税】海外あての売上に消費税はかかる?かからない?

海外あての売上に消費税はかかる?かからない?

国外取引と輸出免税取引の違いとは

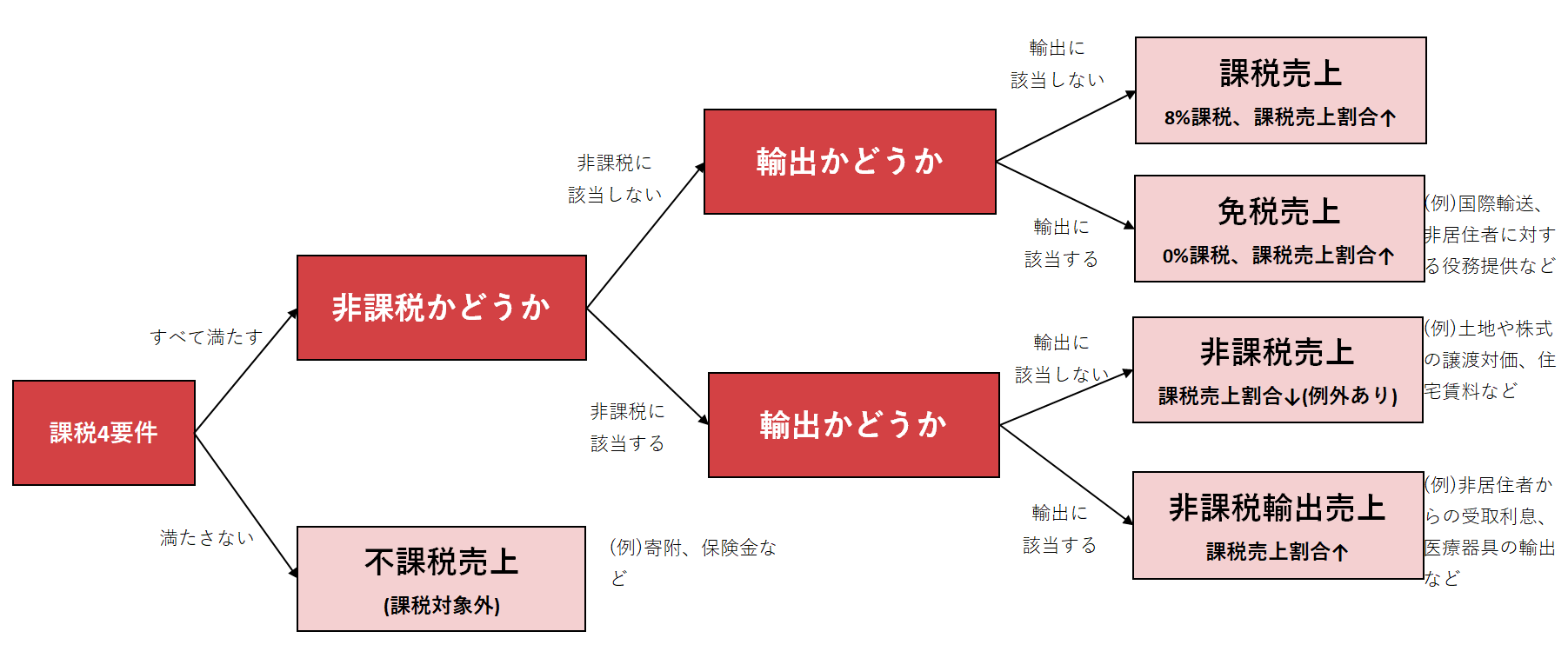

よく「相手方が海外だから消費税はかかりませんよね?」というような質問をいただきますが、実は、消費税を考えるうえでは、海外への売上は2パターンに分類されます。

それは、国外取引に該当する場合と輸出免税に該当する場合です。

国外取引と輸出免税の違い

結論から言えば、下記の通りとなります。

- 国外取引 → 課税4要件を満たさず、日本の消費税の課税対象外(不課税取引)

- 輸出免税売上 → 日本の消費税の課税対象のうち、消費税が免除されるもの

国内取引と国外取引

消費税の課税対象となる取引は、下記の課税4要件をすべて満たしたものです。

- 資産の譲渡または貸付、役務の提供に該当すること

- 国内の取引であること

- 事業として行うこと

- 対価を得て行うこと

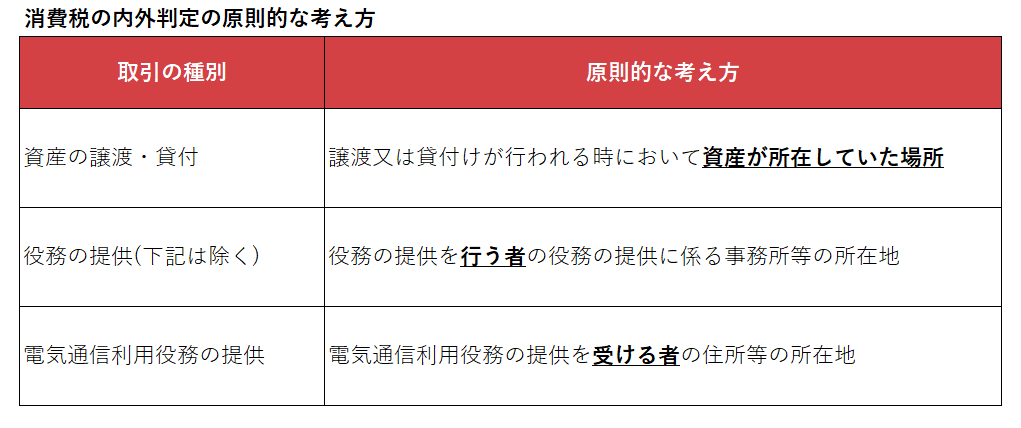

課税4要件の2番目「国内の取引であること」は、その取引が日本で行われた取引であることを指しています。国内取引に該当しない場合には、消費税の課税対象にはならず、課税売上割合にも影響しません(いわゆる不課税)。

日本で行われたかどうかについては、取引の種別ごとに判定方法が定められています(消費税法第4条第3項、消費税法施行令第6条)。この国内取引に該当するかどうかの判定は内外判定と呼ばれています。

一 資産の譲渡又は貸付けである場合

当該譲渡又は貸付けが行われる時において当該資産が所在していた場所(当該資産が船舶、航空機、鉱業権、特許権、著作権、国債証券、株券その他の資産でその所在していた場所が明らかでないものとして政令で定めるものである場合には、政令で定める場所)

二 役務の提供である場合(次号に掲げる場合を除く。)

当該役務の提供が行われた場所(当該役務の提供が国際運輸、国際通信その他の役務の提供で当該役務の提供が行われた場所が明らかでないものとして政令で定めるものである場合には、政令で定める場所)

三 電気通信利用役務の提供である場合

当該電気通信利用役務の提供を受ける者の住所若しくは居所(現在まで引き続いて一年以上居住する場所をいう。)又は本店若しくは主たる事務所の所在地

消費税法施行令第6条

①資産の譲渡又は貸付け

原則として、譲渡又は貸付ける資産が所在した場所が日本であれば、国内取引として消費税の課税対象になる可能性があります。一方、外国にある資産を譲渡又は貸付けする場合には、国外取引として消費税の課税対象外(不課税取引)となる可能性があります。

所在場所がわかりにくい性質の資産(たとえば、金融商品は知的財産権など)については、当該資産を管理する機関の所在地や、譲渡又は貸付けに係る事務所等の所在地などにより判定します。

②役務の提供である場合(電気通信利用役務の提供に該当する場合を除く)

原則として、役務の提供が行われた場所が日本であれば、消費税の課税対象になる可能性があります。

役務の提供が行われた場所がわかりにくい性質の取引については、役務の提供を行う者の役務の提供に係る事務所等の所在地などにより判定します。すなわち、売上側の事務所等の所在地が日本の場合は消費税の課税対象となる可能性があります。

③電気通信利用役務の提供である場合

電気通信利用役務の提供の場合、②の役務の提供とは異なり、役務の提供を受けた者の住所地等が日本の場合に消費税の課税対象となります。すなわち、顧客側の住所地等が日本の場合は消費税の課税対象となる可能性があります。

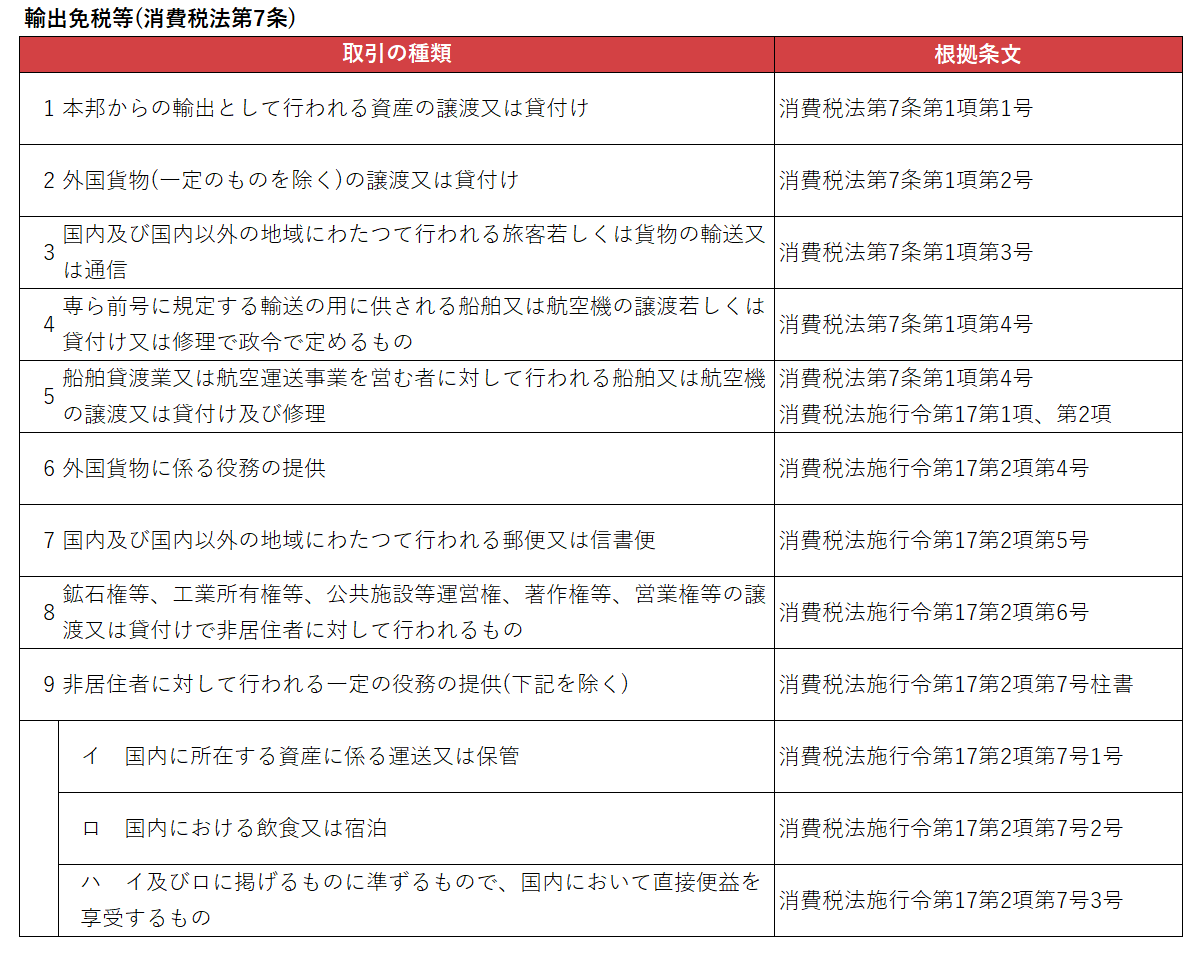

輸出免税売上は国内取引

上記チャートのとおり、輸出免税売上に該当する取引は、課税4要件を満たす取引のうち物品を輸出する等の取引となります。

そのため、上記の内外判定で国内取引となるものが、輸出免税売上の対象となります。

輸出免税取引に該当するのは、下記のような取引です。

通常の事業者が行う取引では、1物品の輸出や9非居住者に対して行われる一定の役務提供が該当すると思います。

9非居住者に対して行われる一定の役務提供は、「下記除く」とあり、少しわかりにくいです。

しかし、文言を読んでみれば当然のことで、たとえば、国内で提供する飲食や宿泊サービスについては、日本に住んでいる人に対してと同様に消費税を課すということです。

おわりに

海外に対して売上が生ずる事業者の方は、仕訳を行う際の消費税の区分をお気を付けください。海外との取引であっても、輸出免税取引の要件を満たさない場合には、課税売上となる可能性もあります。

上記では基礎的な事項について解説しておりますが、国内取引に該当するのかどうか、免税取引に該当するかどうかについては、慎重にご判断いただきますようお願いします。

継続して海外売上が発生する見込みがある事業者の方など、ご不明な点がある方はご相談ください。

【当事務所のサービスのご紹介】

・税務顧問サービス

フリーランスの方や小規模事業者向けに、決算料ゼロの税務顧問サービスを提供しています。

当事務所の顧問契約プランは、下記のような方を想定しております。

- クラウド会計を導入し、経理を自動化して時間と手間を軽減したいと思っている方

- クラウドサービスなどITに興味があり、積極活用したい方

- 電話に重きを置かない方(メールとチャットが好きな方)

・個別相談サービス(固定額)

90分1コマのミーティングで行う固定額のコンサルティングサービスです。これから起業する場合や確定申告でわからない点がある場合など、比較的平易な内容についてコンサルティングいたします。

・個別相談サービス(事前見積もり、タイムチャージ)

M&A、組織再編、事業承継、相続対策などに関する単発のご相談についてはタイムチャージベースでお引き受けいたします。相談の内容について概要をお聞きして、着手前にお見積りをいたします。