【個人事業主(フリーランス)向け】個人事業主(フリーランス)はどう法人化すべき?考え方のポイントは3つ

個人事業主(フリーランス)はどう法人化すべき?考え方のポイントは3つ

3つの側面から法人化(法人成り)のメリット・デメリットを考える

個人事業主(フリーランス)が法人化を検討する際に、考えるポイントは下記の3つだと思っています。

- ビジネスの特性

- 周囲からの印象

- 税金・社会保険

法人化というと、3点目の税金の話ばかりが議論されるところではありますが、ビジネスを上手に法人化できるかという観点も忘れてはいけません。

①ビジネスの特性

まず、そもそも現在行っているビジネスを法人化するべきなのかという観点です。

この手の記事では触れられていないことが多いですが、本当に法人化するべきなのかというのは一度考えるべきです。

- 社長のタレント性や特殊なスキルを売りにしているケース

社長の強烈な個性を原動力に商売をしているケースでは、変に法人化するよりも社長の名前を表に出したほうが良いという場合もあります。法人化するにしても、社長のタレント性を損なわないように、「株式会社○○○○(社長の名前)事務所」というような会社名にするなどの工夫が必要です。

- 不動産賃貸業

不動産の場合には不動産の所有者に家賃収入が帰属しますから、不動産を法人に売却しない限り法人に家賃収入が計上されることはありません。個人から法人へ不動産を移すため際には所得税など税金が発生しますので、考えなしに法人化すると損をする可能性があります。

- 士業

特別な場合として、個人の資格(弁護士、社労士など)によって商売をしている場合では、資格の効力が個人に帰属していることから、特別の法人(弁護士法人など)を設立する必要があります。

このように、ご自身のビジネスが法人化に向いているのかどうかという観点をまず検討する必要があります。

②周囲(顧客・従業員)からの印象

ご自身の商売が法人化できるご商売だとすれば、次に検討すべき点は、周囲からの印象です。法人化でプラスになるのか、そうでもないのかを検討しましょう。

ただし、これについてはほとんどの場合法人化したほうが印象が良いということになると思います。

顧客の観点からは、会社のほうが「たくさん顧客がいる」「しっかりやっている」というような印象を持つでしょう。

また、従業員からみれば、個人に雇用されるよりは法人に雇用されるほうが断然印象が良いでしょう。社会保険や信用の面で法人に雇用されるほうが印象が良いでしょう。

そんなわけで、個人よりも法人のほうが印象がよいことが多いと考えられます。

そこで、次にはどのような法人を作るべきなのかという検討をする必要があります。通常、法人化をするときには、合同会社か株式会社を設立することとなります。

個人事業主(フリーランス)と合同会社と株式会社の違いは下記の表のとおりです。

合同会社と株式会社の最も大きな違いは、2つです。

- 出資者と経営者の関係

合同会社では、出資者=経営者(役員)であるのに対して、株式会社では、出資者と経営者(役員)は同じでなくともよいという点です。基本的に出資者は社長1人になると思いますが、役員に自分だけでなく他人を入れる予定がある場合には株式会社を選択することになると思います。

- 設立費用

会社を設立するには登録免許税や公証役場による定款の認証手数料がかかります。合同会社は登録免許税が安く、また定款の認証が不要であるため、株式会社の半額ほどで設立できます。

また、制度上の話ではありませんが、株式会社だけがちゃんとした会社だという誤解をしている方がいらっしゃるようです。個人的には、合同会社も株式会社も上記の点が異なるだけで、優劣の問題ではないように思います。もし、そういった誤解を心配されるようでしたら株式会社を設立するほうがよろしいかと思います(そういった方たちは顧客にしないので合同会社を設立するという考え方もあります)。

③税金・社会保険

法人化すると税金が安くなると聞いたことある方もいると思いますが、誰でも税金が安くなるわけではありません。しかも、税金が安くなったからといって、資金が自由に引き出せるかどうかはまた別です。その点を解説していきます。

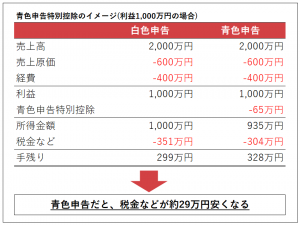

- なぜ法人化で税金が安くなるといわれているか。

それは、個人は最大55%の累進課税であるのに対して、法人は最大約33.8%(実効税率)と税率に差があるからです。個人は所得が上がれば上がるほど税率が高くなる一方で、法人は大体一定です。

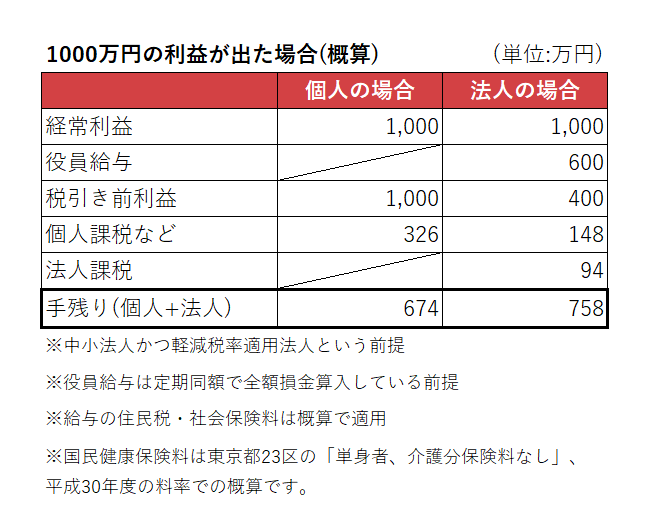

たとえば、税引き前で1000万円の利益があったとすれば、個人の場合は1000万円×累進課税となります。一方、法人の場合は役員給与を600万円出して、残り400万円を法人に残すということでいけば、所得が分散されて400万円に対する個人課税と法人課税と税率差の分だけ安くなります。計算してみると、下記のように法人化したほうが税金等が安くなるため、個人と法人を合わせた手残りが多くなります。

ただし、当たり前の話ですが、個人の所得が低く税率が高くない場合、法人税等との税率差は生じないため、法人化による税メリットは享受できないこととなります。そのため、個人の所得が高くなったときに法人化を検討することになります。一般的には利益が500万円超えたくらいといわれています。

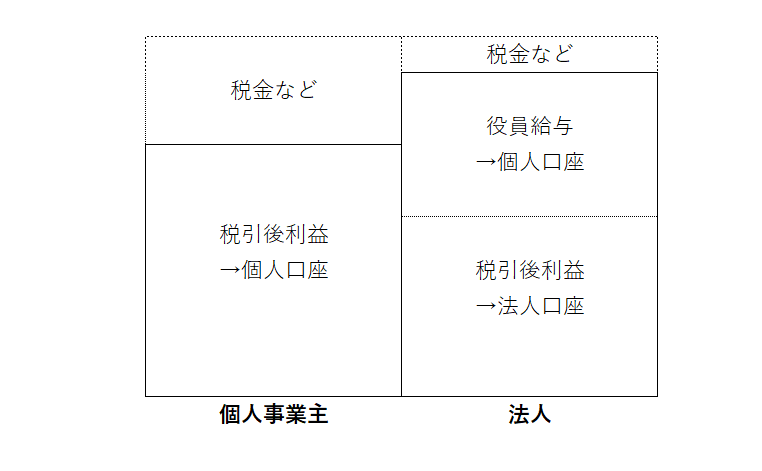

- 法人化すると資金を自由に使いにくい面も

結局のところ、個人の税率が高い場合に、法人に利益を残した分だけ税金が安くなる仕組みですから、税金を安くすると、法人にお金が残ることになります。

しかしながら、残ったお金はあくまで法人のお金なので、個人的な生活費などに自由に使うことができません(法人から個人に貸付けることはできますが)。

個人事業主であれば税金を支払った後に残ったお金はすべて個人のお金である一方、法人が絡むと必ずしもすべてのお金を個人的に使えるわけではないということです。当然のことですが、いろいろ考えているうちに忘れてしまう人が多いです。

- 個人事業で売上1,000万円を超えたとき

新規開業の個人事業主や新設設立法人で資本金1,000万円未満の法人は、原則として最初の2年は免税事業者となります。また、消費税の課税売上が1,000万円を超えた場合、その年から2年後から消費税の課税事業者となり消費税の申告・納税が必要となります。

そのため、個人で開業してから2年間は免税事業者として過ごすことができ、もし個人事業主で年間1000万円の課税売上が生じたときには、2年後を目処に法人成りを行えば、次は法人で免税事業者の期間が生ずることとなり、免税の期間を伸ばすことができます(一定の場合を除く)。(参考:https://www.nta.go.jp/law/shitsugi/shohi/22/04.htm)

- 法人化に際して気をつけなければならない点

別の記事でも特集しようと思いますが、個人事業を法人化する際、個人から法人へ事業に係る資産・負債が移転することとなります。そのため、下記の点について留意すべきです。

- 個人事業主の届出(廃業届、青色取りやめ申請、予定納税減額申請など)をすること

- 法人の設立登記と設立関係届出(設立届、青色申請など)をすること

- 棚卸資産など事業用資産負債の譲渡契約(又は現物出資手続)を作成すること

- 取引先への連絡をすること

- 賃貸借契約の名義変更と敷金の移転をすること

- 電気・ガス・水道の契約の名義変更をすること

- 個人事業主としての最後の確定申告

特に、3については自分と自分の会社の間での取引ではありますが、個人と法人との契約書を作成するなど、事務が必要となりますので忘れないよう気をつけてください。

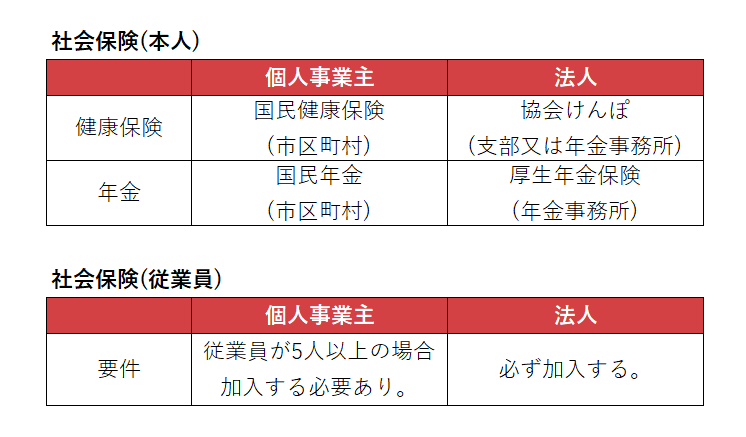

- 社会保険

個人事業主本人の社会保険は国民健康保険と国民年金ですが、法人化した場合の役員の社会保険は協会けんぽ(たいていの場合)と厚生年金保険となります。

また、従業員の社会保険ですが、個人事業主の場合は従業員が5人以上の場合に加入が強制されることとなります。一方、基本的に法人は(従業員が何人であれ)必ず社会保険に加入しなければなりません(しかし、零細企業では社会保険に加入していない法人も多いようです。)。

正社員の従業員を雇用する予定がある場合、社会保険は加入しておくべきです。社会保険が整備されていない事業所に正社員が応募するとは思えません。オーナーに係る社会保険とは異なり、従業員の社会保険は健康保険と厚生年金に加えて雇用保険と労災保険も含みます。特に労災保険は、従業員に事故が起こった時の備えになりますので、損害からオーナーの身を守るために加入する必要性があると考えています。

おわりに

基本的な理解として、法人化できるビジネスを行っている個人事業主は、所得が大きくなったタイミングで法人化したほうがよいです。また、従業員を雇用する予定がある個人事業主は社会保険の観点から法人化したほうがよいと思います。

また、法人化に際しては、個人から法人へ事業が移転するため、法人の設立登記だけではなく、契約の名義変更や資産負債の移転のために手続が必要となります。

そして、法人化後には、帳簿の作成と法人税・地方税・消費税の申告が必要となります。

このように、法人化に際しては様々に検討すべきポイントがあります。この記事が法人化を検討されている方のための考えるヒントとなれば幸いです。

もし法人化をご検討の個人事業主(フリーランス)の方で、個別にご相談されたい方はお問い合わせフォームからご連絡ください。

【当事務所のサービスのご紹介】

・税務顧問サービス

フリーランスの方や小規模事業者向けに、決算料ゼロの税務顧問サービスを提供しています。

当事務所の顧問契約プランは、下記のような方を想定しております。

- クラウド会計を導入し、経理を自動化して時間と手間を軽減したいと思っている方

- クラウドサービスなどITに興味があり、積極活用したい方

- 電話に重きを置かない方(メールとチャットが好きな方)

・個別相談サービス(固定額)

90分1コマのミーティングで行う固定額のコンサルティングサービスです。これから起業する場合や確定申告でわからない点がある場合など、比較的平易な内容についてコンサルティングいたします。

・個別相談サービス(事前見積もり、タイムチャージ)

M&A、組織再編、事業承継、相続対策などに関する単発のご相談についてはタイムチャージベースでお引き受けいたします。相談の内容について概要をお聞きして、着手前にお見積りをいたします。